ETF期权和股指期权扩容 深交所、中金所公开征求意见

- 来源:21世纪经济报道

- 时间:2019-11-11 14:46:39

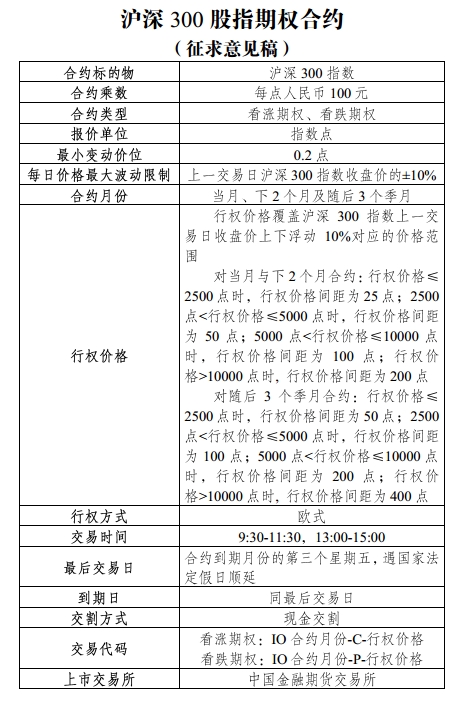

11月10日晚,中金所发布了《关于沪深300股指期权合约及相关规则向社会征求意见的通知》。

中金所表示,经中国证监会原则同意,中金所拟于近期开展沪深300股指期权上市交易。

根据《期货交易管理条例》《期货交易所管理办法》等有关法规和规章,中金所就《沪深300股指期权合约》(征求意见稿)、《中国金融期货交易所股指期权合约交易细则》(征求意见稿)、《中国金融期货交易所交易细则》(修订征求意见稿)、《中国金融期货交易所结算细则》(修订征求意见稿)、《中国金融期货交易所结算会员结算业务细则》(修订征求意见稿)、《中国金融期货交易所风险控制管理办法》(修订征求意见稿)、《中国金融期货交易所套期保值与套利交易管理办法》(修订征求意见稿)和《中国金融期货交易所信息管理办法》(修订征求意见稿)向社会公开征求意见(详见本通知附件)。

附件:

根据中金所发布关于沪深300股指期权合约及相关规则向社会征求意见的通知显示,合约标的物为沪深300指数,合约乘数为每点人民币100元,合约类型为看涨期权、看跌期权,最小变动单位为0.2点。每日价格最大波动限制为上一交易日沪深300指数收盘价的±10%。

上周五,在证监会新闻发布会例会上,新闻发言人常德鹏正式“官宣”,启动扩大股票股指期权试点工作,将按程序批准上交所和深交所上市沪深300ETF期权,中金所上市沪深300股指期权。

继2015年2月9日上证50ETF期权在上交所上市交易之后,时隔四年,ETF期权和估值期权迎来扩容,市场即将迎来沪深300ETF期权和沪深300股指期权。

作为中国A股市场核心宽基指数的沪深300指数,成分股市值约30万亿元,占全部A股市值约60%,跟踪沪深300指数的资产规模超过1500亿元,市场代表性强、覆盖面广、影响力大。

在中金所相关征求意见稿发布前,深交所也就《股票期权试点交易规则(征求意见稿)》以及与中国结算联合制定的《股票期权试点风险控制管理办法(征求意见稿)》两项基本业务规则向社会公开征求意见,以平稳推出沪深300ETF期权(标的为嘉实沪深300ETF,代码159919)

根据深交所发布的《股票期权试点交易规则(征求意见稿)》显示,其内容涵盖期权合约管理、交易、行权、风险控制、交易监管等事项。

《股票期权试点风险控制管理办法(征求意见稿)》规定了对期权市场参与者的风险控制要求,明确了深交所、中国结算实施风控措施的具体标准和运作程序。

此外,规则对组合策略、组合行权业务作出相关规定,还对大宗交易和证券保证金等进行原则性规范,为未来制度创新预留空间。

据了解,深交所起草股票期权试点相关业务规则时,充分吸收了沪市股票期权试点的成功经验,目前体例架构和主要内容与沪市规则基本一致。近期,深交所已完成ETF交易结算模式调整,投资者开展交易更加便利。

据深交所透露,深交所自2015年1月开展股票期权全真业务演练以来,得到市场各方的积极配合和大力支持,经过4年多的积累,已经具备开展期权交易的条件。

目前,深交所已经完成股票期权业务规则起草和技术系统开发,业务、技术和市场准备已经就绪。

下一步,深交所还将组织全网测试、完成规则审批发布、开展投资者教育活动、加强媒体沟通、做好做市商招募等工作,确保沪深300ETF期权业务安全稳健运行。

联讯证券指出,ETF期权和股指期权扩容,符合我国资本市场发展的内在需求,也有望促进我国资本市场长期稳健的发展。主要原因在于:(1)丰富了投资者的风险管理工具,有助于培育机构投资者;(2)促进衍生品市场发展是确保进一步对外开放的重要配套措施,我国资本市场国际化水平再进一程。